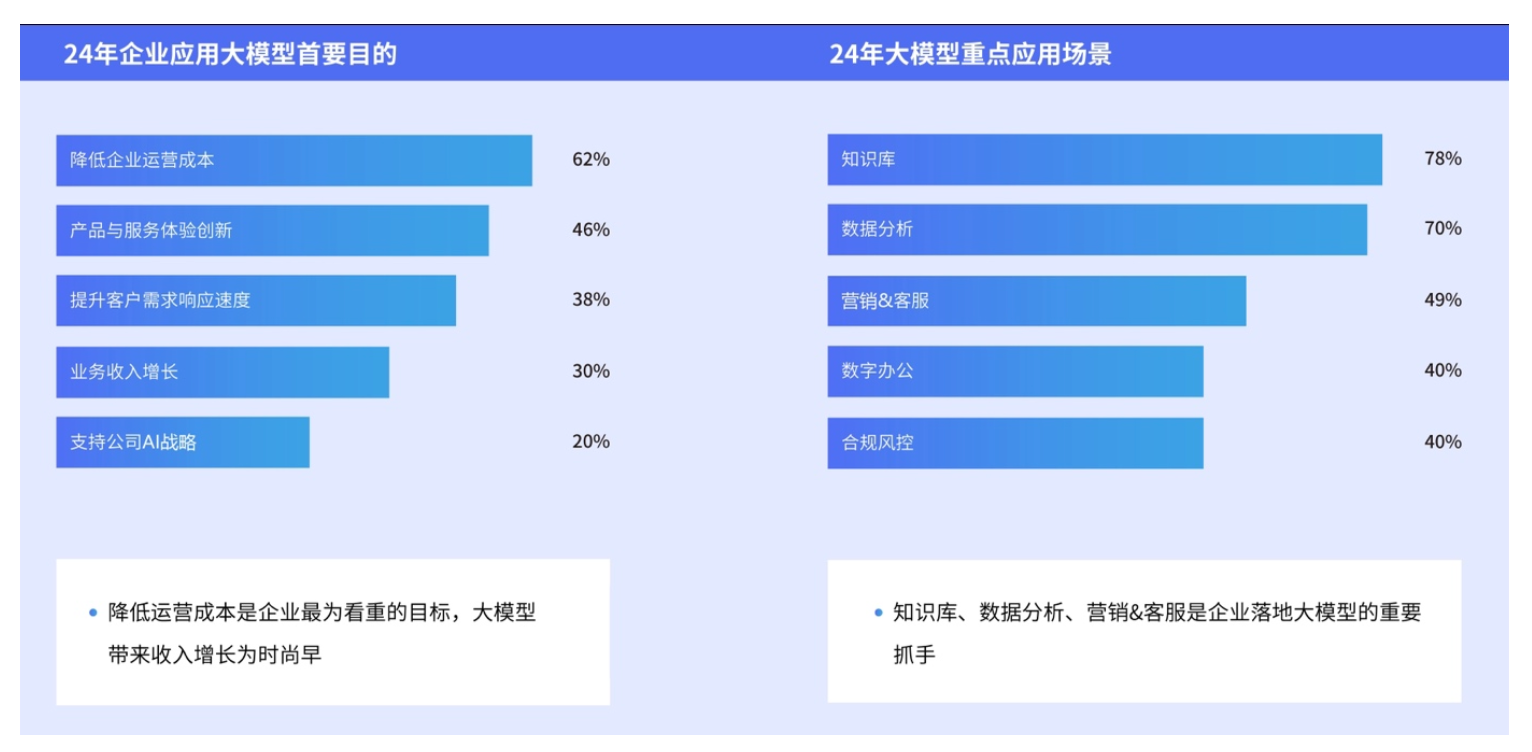

Agentic AI代表着大模型的技术更迭与落地状态

澜码科技是一家“AI原生”的企业,创办于大模型技术问世后。大模型行业发展迅速,就在昨天深夜,OpenAI发布了全新的o1模型,重新定义了代码和计算方式。我们在过去的18个月里快速前行,沉淀了丰富的行业实践与经验,今天想借此机会,分享我们在金融行业的应用实践与未来展望。

首先,我想介绍一个新的概念——Agentic AI。我个人认为这一概念比AI Agent更为贴切,因为它不仅表达了一种技术形态,更代表着一种持续演进的状态。大模型的发展过程类似于自动驾驶的分级,当前我们已进入了“Number 2”阶段,而未来还会有更多层次,如“Number 3”、“Number 4”等,正如自动驾驶历经十年的演进一样,AI大模型在推动企业数智化转型,包括在金融行业的应用,也将是一个持续不断的过程。

当前的大模型主要分为三个不同的品类。第一个是纯文本模型,OpenAI最新发布的o1模型就属于这一类;第二类是多模态模型,能够处理文本、图像、视频等多种输入和输出;第三类是全实时、端到端的模型,能够在多模态环境下整合各类信息,如GPT-4o。纯文本模型虽然相对成熟,但仍存在幻觉等问题,而多模态和实时模型则代表了未来的发展方向。

纯文本模型与传统软件开发的区别在于它为我们提供了两个全新的通用能力:信息提取能力和指令遵循能力。以往我们需要耗费大量工程师资源进行算法开发,现在,利用大模型,一个工程师仅需一周时间便可完成复杂的简历筛选任务。

而指令遵循能力是指大语言模型完全可以理解人类的自然语言去执行相应的工作,这就意味着AI可以理解各种各样的内容,包括文档、数据、应用、流程等,我们能够将数字世界(互联网网页,企业内部ERP、CRM系统)、智能世界以及其它智能体结合,代表企业员工在领域模型的指导之下完成复杂的任务。

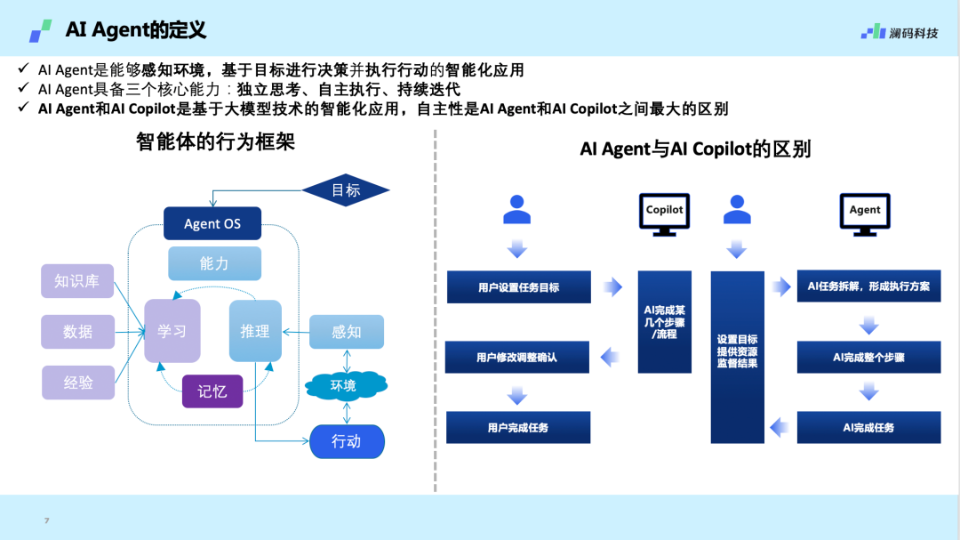

我们认为,AI Agent是能够感知环境,基于目标进行决策并执行行动的智能化应用。Agent技术的核心在于与环境的互动,而大模型本身不具备感知和改变环境的能力。AI Agent可以通过外挂知识库和记忆系统,赋予Agent更多的学习能力、感知能力。而AI Agent与Copilot最大的区别在于自主性,Agent是帮助人类完成目标,Copilot则需要根据用户设置的目标,一步步与人互动,并完成用户的目标。

谈到学习能力,传统大模型依靠预训练的方式学习,而我们正在探索如何让AI更好地理解和运用企业内部的专家知识。

我们认为,专家知识可以分为不同的层次,冰山之上都是可以用自然语言描述的,如:过程性知识、规则性知识、事实知识等等;冰山之下的则是大模型尚未发掘的隐性知识——企业内部的专家知识。这些知识往往与具体行业和企业运营模式相关,是动态的、领域性的、智慧性的、无法通过纯文本训练获得的。因此,我们希望通过AI Agent将这些隐性知识数字化,从而使AI Agent能达到更高层次的水平,进一步推动企业的数智化转型。

当前,随着AI技术的发展,大模型的推理能力正在不断提高。之前大模型的能力还处于“Number 1—高中生”水平。今天凌晨OpenAI发布了最新模型o1,并表示o1可以推理复杂的任务,目前已达到“博士生的水平”。

那么,如何理解两种水平的差异?刚毕业的高中生与博士生的薪资差距最多在5倍,但大模型落地所产生的算力差距是十倍、百倍、甚至是千倍,这意味着参数本身代表着更好的模型效果,同时也会带来成本的大幅提升。

当然,根据智能摩尔定律,这个(成本)曲线会往下降,但本身是符合这个规律的。因此我们需要找到更经济有效的方式来应用这些先进的AI技术。

从ROI的视角来看,AI Agent可以实现“更大规模的上下文”理解,基于企业已有系统,把企业内部的组织结构、人员技能、业务流程结合,并将流程结果记录下来,实现Agent像人一样工作。从这个角度出发,团队结构变为一个专家加上100个数据员工再加上大模型,相比于10个专家与100个数据员工的配置,成本效益曲线可能会发生变化。

Agentic AI 在金融业的落地实践

随着大模型能力的不断增强,Agent的能力不断丰富,我们有可能在未来看到AI模型像人类一样处理复杂的逻辑推理任务,深刻变革企业的组织结构、人员配备乃至业务流程。无论是处理端到端重复性的业务内容,还是跨部门协作,AI都在增强人类的工作效率。

我们认为,未来,AI有望在角色、团队和业务层面逐步取代部分人力工作。目前,数字化技术如API、BI、OCR以及低代码平台等,已经在各个层面发挥其独特作用。AI可能更多在业务处理量和业务活动上表现突出,未来,AI的应用能力预计将得到进一步的扩展和增强。

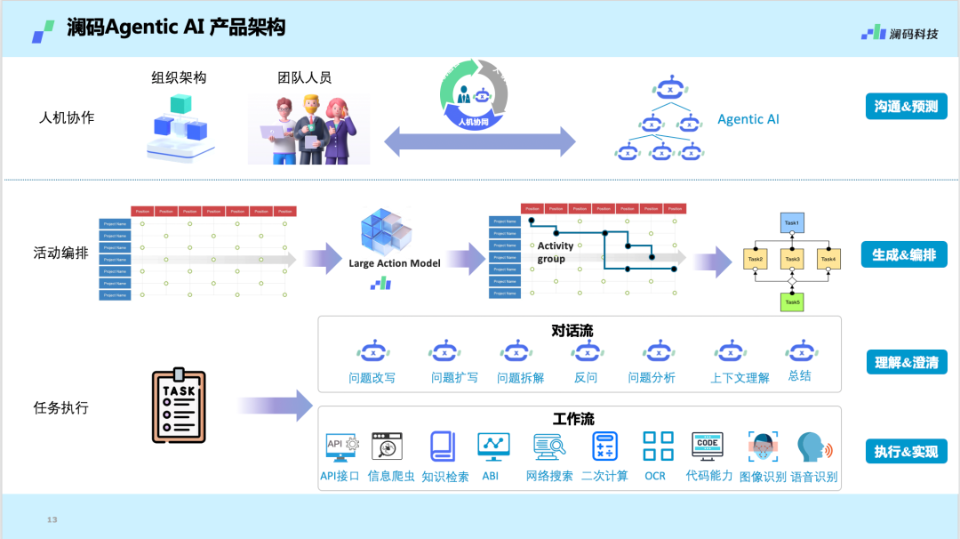

这是澜码科技现在的产品架构。我们从业务流程视角去改进、增强、替代人的能力。

最底层是工作流,我们通过低代码的方式将复杂的业务流程编排成可自动执行的任务,让AI Agent能完成一些简单的业务任务;

再向上一层是对话流,这是我们的创新之处,基于大模型的理解能力,Agent能够深入理解人类需求,在处理复杂任务时,能够清晰地界定业务活动的各个环节,实现自动化处理复杂的业务内容;

在业务处理层面,我们有能力将不同的业务内容进行编排和整合,采用多样化的方法来解决业务活动中的复杂问题。

以澜码为保险行业提供的销售增强解决方案为例,我们主要帮助客户解决了保险代理在解读体检报告和精准推荐保险产品方面的难题。传统上的保险代理可能缺乏必要的专业知识来准确解读体检报告,并据此为用户推荐合适的保险产品。

基于此,我们能够将保险公司的业务专家知识和经验整理成可操作的指导或规则,通过工作流将信息抽取、指引和遵循等步骤自动化,从而提高处理体检报告的效率。同时,根据体检报告的内容,AI Agent能够给出符合个人健康状况的保险产品推荐。在实际应用中,这一解决方案在某地级市处理的10万份体检报告案例中,显著提高了保险业务人员的转化率。

目前,我们也正在与一家股份制银行合作,开发针对银行对公客户经理的营销客户解决方案。在银行业,营销是目前至关重要的一个领域,这也是Gartner所提到的,生成式AI在银行业最重要的是营销场景。

我们打造的方案旨在让客户经理将更多的时间和精力投入到客户关系上,而不是花费大量时间去理解和制定复杂的金融方案。制定可行化金融方案通常是比较复杂的,包括理解客户需求、用户行为习惯,并据此制定存款方案。方案包括利息计算和比较等。而这些工作往往涉及多个不同的系统,我们通过基本能力的封装,为企业提供对公客户经理辅助Agent,从而提升他们的工作效率和自动化水平。

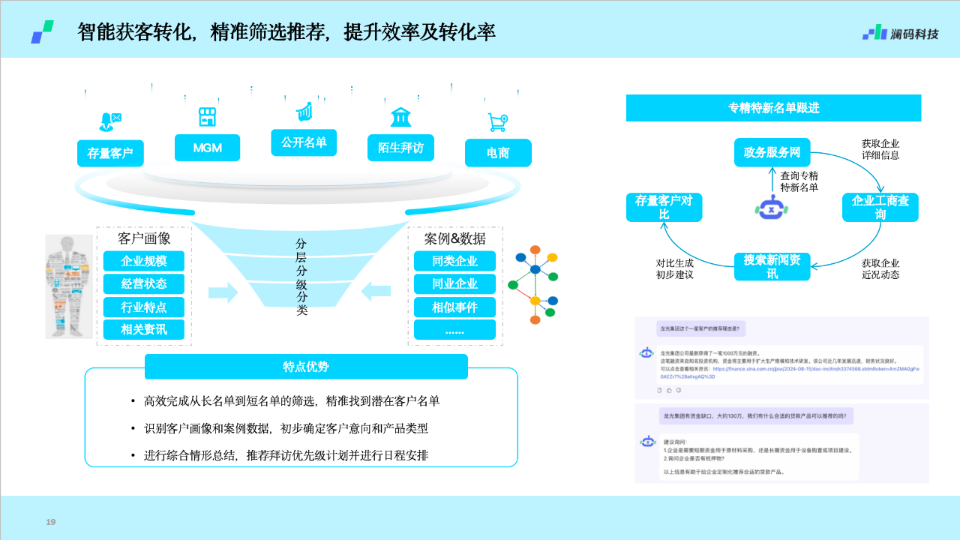

此外,我们在获客转化过程中,可以利用企查查等各种数据平台获取信息,挖掘供应链的上下游关系,帮助客户经理更准确地描绘客户画像,从而更有效地吸引优质客户。